Convictions 2024

par Yohann Derbyshire et Camille Magdelaine

2023 a été une année singulière sur les marchés financiers, marquée par une forte sensibilité des investisseurs aux fluctuations de l’inflation, aux taux d’intérêt, aux tensions géopolitiques, à des indicateurs macro économiques mitigés, aux problèmes structurels en Chine, et à l’émergence de mégatendances telles que l’intelligence artificielle.

Il a fallu être patient : les acteurs de marché ont commencé l’année avec un pessimisme à son paroxysme pour finir en fanfare. Le scénario parfait est arrivé : des taux au zénith, une économie qui résiste malgré tout très bien et une inflation qui ralentit fortement. Le marché a donc imaginé dès le premier trimestre 2024 des baisses de taux. Un peu trop beau pour être vrai ?

Macroéconomie :

En 2023, la croissance mondiale a surpassé les attentes, contribuant significativement à la forte augmentation des actifs risqués au cours de cette année. En comparaison avec le consensus initial, la croissance mondiale a excédé les estimations d’environ 1%, tandis que la croissance américaine a affiché une résilience remarquable, dépassant les prévisions de 2%, malgré des conditions monétaires très restrictives.

Cependant, les indicateurs avancés suggèrent une économie qui flirtera en 2024 avec la limite de la récession, avec un PMI mondial de 49.3 (un indice supérieur à 50 indique une expansion, tandis qu’un indice inférieur à 50 indique une contraction de l’économie mondiale).

Sur le front de l’inflation, une forte baisse est observée, et cette tendance devrait se confirmer en 2024. De nouveaux soutiens proviendront probablement du marché du travail, qui continue de ralentir aux États-Unis. La situation de déflation en Chine, bien que préjudiciable à son économie, contribue à exporter une baisse de l’inflation vers les pays développés.

La situation géopolitique demeure une préoccupation majeure, en particulier en ce qui concerne le coût des matières premières. Toute exacerbation des conflits pourrait raviver l’inflation des prix des matières premières.

2024 : Le “cash” perdra son statut de roi

En 2024, les anticipations de baisses de taux à venir rendront les taux courts moins séduisants. Il est ainsi envisageable que les flux massifs qui ont été orientés en 2023 vers les solutions monétaires se réorientent vers les marchés, agissant comme un catalyseur favorable pour des actifs plus risqués tels que les obligations et les actions au cours de l’année 2024.

2023 : début de revanche sur le marché obligataire / 2024 : focus sur la duration

L’année 2022 avait été une année de baisse record pour l’ensemble du marché obligataire dans un contexte de très forte remontée des taux d’intérêt. Plus les maturités des obligations étaient longues, plus leur sensibilité à ces hausses étaient élevées et inversement leur performance désastreuse.

L’année 2023 est une année de transition. Pendant la majorité de l’année, les rendements obligataires ont continué à monter avant de toucher leur point haut de l’année vers fin octobre. Le rendement américain à 10 ans a même dépassé les 5%.

Dans le même temps, les banques centrales voyaient les résultats de leur politique agressive de remontée des taux avec une baisse importante de l’inflation.

Le marché a donc changé ses anticipations pour 2024 et imagine désormais de très fortes baisses de taux dès le début du deuxième trimestre. En anticipation, les taux d’intérêt ont donc commencé à baisser fortement et les valorisations des obligations à remonter.

Il est selon nous peu probable que les banques centrales baissent si rapidement les taux, le marché a sûrement un peu trop anticipé. Il est en revanche certain que les baisses de taux auront lieu en 2024 au second semestre.

Notre plus forte conviction pour 2024 est donc de renforcer tactiquement notre duration afin de profiter de la sensibilité aux taux d’intérêts.

Un marché action polarisé en 2023. 2024 : diversification vers plus de qualité et d’autres mégatendances ?

En 2023, les investisseurs disciplinés ayant opté pour une diversification de leurs portefeuilles n’ont pas été récompensés par le marché. En effet, la performance du marché américain a largement été dictée par sept valeurs technologiques, lesquelles ont contribué aux deux tiers des gains, affichant des hausses comprises entre 50% et 240%, portées par la démocratisation de l’intelligence artificielle. Les autres secteurs ont connu des turbulences, avec 72% des valeurs du S&P 500 affichant des performances inférieures à l’indice.

Ces sept valeurs technologiques affichent désormais des valorisations élevées, évaluées à 33.6 fois leurs bénéfices, comparées à une moyenne de 20 fois pour les 500 plus grandes valeurs américaines. Bien que l’on ne puisse pas parler de bulle spécifiquement liée à l’intelligence artificielle, étant donné la dynamique et les profits de ces sociétés, il est crucial de ne pas décevoir en termes de croissance future.

Dans ce contexte, il est recommandé de profiter de cette hausse pour adopter une approche plus disciplinée, en assurant une diversification adéquate du portefeuille. Il pourrait être judicieux de réallouer vers des actifs de qualité dans des secteurs plus défensifs tels que la santé et la consommation de base. De plus, l’exploration d’autres mégatendances, comme la transition écologique, qui ont subi des revers récemment, pourrait également être considérée pour renforcer la diversification du portefeuille.

D’un point de vue géographique, nous réduisons donc la part alloué aux Etats-Unis particulièrement sur les megacap technologiques pour revenir à la neutralité afin de financer nos achats sur d’autres zones géographiques ou secteurs.

Les émergents devront rester perturbés par une Chine qui aura encore beaucoup à faire pour restructurer son économie. Les niveaux de valorisation sont attractifs mais la visibilité est faible. Dans ce contexte, nous décidons d’être patient avant de renforcer cette exposition et restons à la neutralité.

Se projeter sur l’année 2024 : une année scindée en deux :

En conclusion, l’année 2024 sera selon nous scindée en deux parties :

- Prudence au premier semestre sur les actions : les valorisations sont moins attractives et les taux d’intérêt n’ont pas encore baissé. Une diversification vers des sociétés de qualité et défensives semble adaptée.

Il est judicieux de continuer à renforcer son exposition obligataire en rallongeant sa duration - Revenir sur les actifs risqués au second semestre : exposition davantage à des valeurs profitant plus d’une reprise du cycle économique : valeurs cycliques, valeurs de croissance, valeurs de plus petite capitalisation, obligation émergente et high yield.

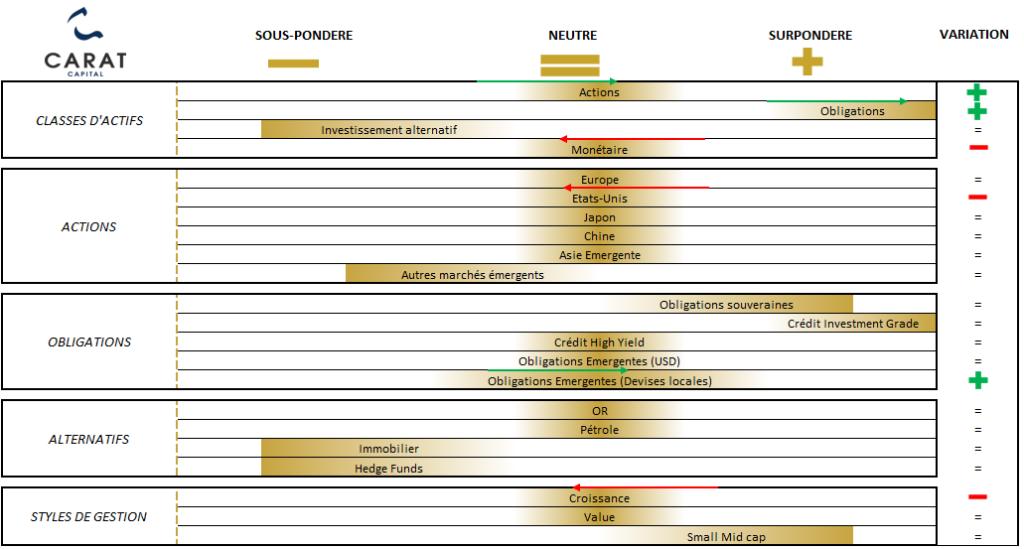

Positionnement stratégique :

Positionnement stratégique – Janvier 2024

Pétrole : l’histoire d’un cours qui n’a pas flambé

par Yohann Derbyshire

La clôture de l’année voit le prix du pétrole (baril de Brent) s’établir autour de 80 USD, nettement en deçà de la marque symbolique des 100 USD. Le pétrole sera l’un des principaux perdants de 2023, tandis que les autres catégories d’actifs, en particulier les actions, connaissent un regain après leur performance décevante en 2022. La Bourse de Paris enregistre l’une de ses meilleures performances des dix dernières années. Alors, quelles sont les raisons de la déception récente autour du pétrole ?

En 2023, le prix du pétrole a enregistré une baisse d’environ 9%, malgré plusieurs éléments qui auraient pu le soutenir. Tout au long de l’année, l’Organisation des pays exportateurs de pétrole (OPEP) a cherché à stimuler les prix. Par exemple, le 2 avril, l’OPEP a convenu de réduire sa production, et en septembre, l’Arabie Saoudite a annoncé une prolongation des restrictions de production. Malgré ces efforts, l’organisation, créée en 1960 lors de la conférence de Bagdad à l’initiative du Chah d’Iran, a rencontré des difficultés pour contrôler avec succès le prix de cette ressource cette année.

L’une des principales déceptions a émergé de Chine, le premier importateur mondial de pétrole, qui a connu une année 2023 marquée par un ralentissement économique. Le pays est confronté à plusieurs défis persistants, notamment une consommation intérieure très faible, des problèmes liés à la bulle immobilière et des préoccupations liées à la déflation.

Un autre facteur perturbateur réside dans la production américaine, pays en dehors de l’OPEP. Les États-Unis ont maintenu une production de barils de pétrole à un niveau record. Bien que l’OPEP reste stratégique pour surveiller l’évolution de l’offre mondiale de pétrole, sa part dans la production totale diminue et est actuellement estimée à 50%.

Dans l’ensemble, l’offre de pétrole a été abondante, tandis que la demande a été ternie par la situation économique en Chine. Récemment, les tensions au Proche-Orient ont contribué à atténuer les pertes, mais la prime géopolitique s’est progressivement dissipée.

C’est l’une des grandes forces des marchés financiers : ils s’habituent même au pire.

La perspective de 2024 demeure assez floue pour anticiper l’évolution du prix du pétrole. Certains éléments pourraient toutefois favoriser une amélioration significative de son cours, notamment une intensification des conflits géopolitiques, en particulier au Proche-Orient, et une reprise robuste en Chine, stimulant la demande de matières premières tout en maintenant une offre limitée grâce à l’OPEP.

Le secteur des énergies renouvelables : des vents favorables à venir

par Camille Magdelaine

Après une forte croissance en 2020 et 2021, le secteur des énergies renouvelables subit actuellement des revers importants alors que les considérations ESG (environnement, social et gouvernance) gagnent en priorité.

Deux événements majeurs ont alimenté cette croissance fulgurante. Premièrement la pandémie mondiale a renforcé l’urgence d’investir dans les énergies renouvelables. Le contexte de taux d’intérêts très bas, accentué par les politiques accommodantes des banques centrales, a également favorisé le secteur. Dans un second temps le conflit Russie-Ukraine, et en particulier la perturbation de l’approvisionnement en gaz russe pour l’Europe a poussé cette dernière à se tourner vers des sources d’énergie disponibles et plus abordables. Les prix de marché de l’électricité étant dépendant de ceux du gaz, les producteurs d’électricité à partir d’énergies renouvelables ont vu les prix et donc leurs revenus et leur rentabilité progresser, amenant à des rehaussements de perspectives pour les entreprises.

Ces deux facteurs ont participé à la hausse des valorisations des entreprises du secteur, donnant raison aux propos tenus en 2021 par Patrick Pouyanné, PDG de TotalEnergies, qui parlait de « bulle » lorsqu’il évoquait les multiples de valorisation de ce secteur.

Après une montée fulgurante de 296% entre mars 2020 et janvier 2021, l’indice S&P Global Clean Energy, regroupant les entreprises du secteur des énergies propres, a ensuite enregistré une baisse de près de 50% entre janvier 2021 et octobre 2023. Pendant cette période, des géants cotés en Bourse spécialisés dans l’énergie solaire et éolienne, telles First Solar ou Orsted, ont également subi des baisses importantes de cours.

Le krach survient alors que les rendements obligataires s’orientent fortement à la hausse en lien avec les politiques monétaires restrictives des banques centrales pour contrer l’inflation. Les valeurs du secteur des énergies renouvelables, dites de croissance et souvent très endettées, voient leur valorisation à la baisse. À cela s’ajoute l’envolée des cours des matières premières : à titre d’exemple, les prix du polysilicium, élément clé des panneaux solaires représentant 30% à 40% des coûts totaux, ont considérablement augmenté après la pandémie de 2020. Les coûts des métaux utilisés dans l’énergie éolienne, tels que l’acier, l’aluminium et le ciment, demeurent également élevés. La confiance dans le secteur a donc été fortement entravée ces dernières années.

Néanmoins, il est peut-être temps de s’intéresser de nouveau à ce secteur. En effet, cette baisse récente semble de plus en plus laisser place à des opportunités, les points d’entrée étant attrayants et les perspectives meilleures. Premièrement, les anticipations de baisses des taux porteront probablement le secteur ainsi que ses valorisations qui restent faibles pour le moment : le secteur se traite désormais environ 9x fois l’Ebitda 2024, contre 14-15x fois auparavant. Notons que la forte baisse des valorisations pourrait aussi favoriser certaines opérations de fusion, ce qui pourrait soutenir les cours.

Enfin, le soutien des politiques publiques à l’égard de ce secteur sera maintenu dans le temps. L’Union Européenne et les États-Unis poursuivent leurs objectifs en matière de lutte contre le changement climatique, visant à parvenir à une neutralité carbone sur leurs territoires respectifs d’ici 2050. L’Inflation Reduction Act (IRA), adopté à l’été 2022, représente le programme (dont les dépenses sont estimées à 369 milliards de dollars au cours des 10 prochaines années) le plus ambitieux jamais lancé aux États-Unis pour soutenir les énergies propres. En réponse, l’UE propose une législation complémentaire aux plans « Fit for 55 » et au « Pacte vert européen ». Ces initiatives politiques de part et d’autre de l’Atlantique cherchent principalement à renforcer la capacité de production d’énergie à faible émission de carbone et des technologies associées au niveau local, encourageant ainsi les investissements dans ces secteurs. En 2022, les dépenses des Etats dans les énergies renouvelables étaient déjà en forte hausse, à 495 milliards d’euros, en hausse de 17 % par rapport à 2021.

La transition énergétique n’est donc pas un phénomène éphémère mais plutôt une tendance structurelle et pérenne, ce qui maintiendra l’attrait des investissements.