La politique du « quoi qu’il en coûte » se transforme en fardeau de la dette pour les États européens

par Yohann Derbyshire

Dans un contexte où l’inflation persiste à un niveau élevé, la Banque Centrale Européenne (BCE) a pris la décision de relever son taux directeur pour la dixième fois consécutive, le portant à plus de 4%. La rapidité et la force de ces hausses de taux commencent à avoir un impact significatif sur les acteurs économiques qui se financent par le biais de la dette. Parmi les participants clés sur le marché des obligations, se trouvent les États. Et les obligations souveraines représentent environ 70% des obligations en circulation. Ainsi, les États sont particulièrement exposés aux conséquences de ces augmentations de taux.

La décennie précédente a été marquée par une augmentation considérable des déficits des États, exacerbée par des dépenses massives pendant la pandémie. Maintenant, nous sommes confrontés à la réalité de vivre et de gérer les conséquences de la politique du « quoi qu’il en coûte ».

Alors que l’État français émettait des dettes avec un taux d’intérêt moyen de 1% avant la remontée des taux, il est prévu que le taux de financement moyen pour une dette à 10 ans atteigne 3,2% en 2023 et 3,4% en 2024.

Il est essentiel de comprendre que ces effets ne se manifesteront que dans le futur, à moins que des mesures décisives de réduction des dépenses publiques ne soient mises en place ou que par chance des conditions économiques permettent des taux de refinancement plus faibles.

Concrètement, la charge de la dette augmente mécaniquement au fil du temps, car les États sont tenus de rembourser des dettes à des taux d’intérêt bas contractées précédemment, tout en se refinançant à des taux d’intérêt actuels beaucoup plus élevés. Par conséquent, en 2027, il est prévu que le service de la dette devienne la principale dépense de l’État.Nous avons beaucoup parlé de dette à taux fixe, part la plus importante des obligations souveraines mais il existe d’autres types de dette qui coûtent très chères aux États : les dettes souveraines indexées sur l’inflation.

En France, elles sont appelées OATi ou OAT€i. En contrepartie d’un taux fixe plus faible qu’une émission classique, la dette indexée sur l’inflation française ou européenne a un capital de remboursement à maturité qui est indexé sur l’inflation. Plus l’inflation est importante, plus le nominal remboursé augmente et donc la charge de la dette d’un État.

Après une décennie où l’inflation semblait endormie, plusieurs facteurs l’ont récemment relancée. Depuis la fin des années 90, la part des dettes indexées sur l’inflation a considérablement augmenté, passant de 0% en 1998 à plus de 12% aujourd’hui. Les États y voient un moyen d’attirer des investisseurs et de se financer à moindre coût. Cependant, dans un contexte d’inflation durable, ils supportent le risque inflationniste. Les résultats de cette dette sont mitigés et devraient empirer considérablement. Selon l’Agence France Trésor, sur la période de 1999 à 2023, il y a eu une perte nette globale de 12 milliards d’euros (en 2021, il y avait un gain de 15 milliards d’euros, mais le réveil de l’inflation a rapidement inversé la tendance).

De ce fait, il demeure essentiel de prendre en considération les enjeux futurs liés à la dette pour maintenir le coût de celle-ci à un niveau abordable. Une détérioration des finances publiques pourrait conduire les agences de notation à abaisser davantage la notation de notre pays (Fitch avait réduit la note de la France à AA- en avril dernier). Une dégradation supplémentaire entraînerait une hausse des coûts de refinancement pour la France, car les investisseurs exigeraient une prime supplémentaire pour compenser le risque de crédit lié à l’État.

En ce qui concerne la part de la dette indexée sur l’inflation, des questions persistent quant à leur pertinence. À court terme, tant que l’inflation n’est pas maîtrisée, leur bilan ne sera pas brillant.

Comment mieux appréhender les cycles économiques et leurs impacts sur votre portefeuille ?

par Camille Magdelaine

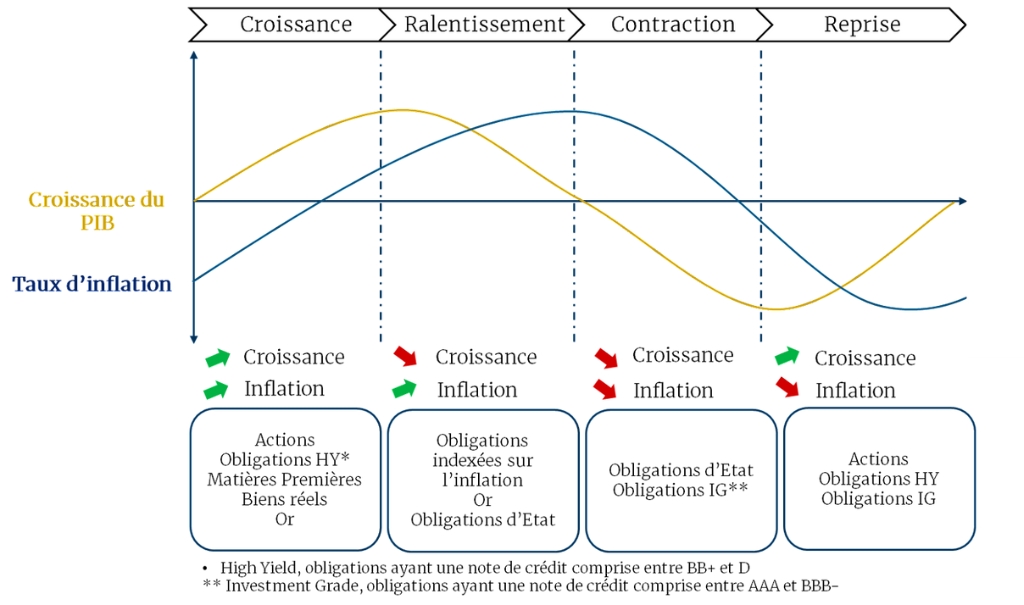

Le monde économique est naturellement en constante évolution, traversant des périodes de prospérité et de difficulté. Pour anticiper ces fluctuations et ainsi mieux appréhender la gestion de votre portefeuille, il est essentiel d’identifier ces cycles économiques et leurs impacts. Nous retrouvons ci-dessous les différentes étapes ainsi que les classes d’actifs qui se sont montrées historiquement performantes ou résilientes pendant ces périodes.

Phase 1 : Croissance

La croissance se caractérise par une forte demande de biens et de services, entraînant une hausse de la production, de l’emploi et des salaires qui bénéficient aux entreprises et aux ménages. Les actifs risqués (actions et obligations High Yield) surperforment, les entreprises profitant d’un contexte économique propice au développement et à la génération de revenus. D’autre part, les matières premières, les biens réels et l’or, peuvent être considérés comme étant indexés sur la hausse des prix ou comme étant des couvertures contre l’inflation.

Phase 2 : Ralentissement

Le ralentissement intervient après le pic qui marque la fin de la phase de croissance. À ce stade, l’économie vient tout juste d’atteindre son niveau d’activité le plus élevé et les prix augmentent en raison de la forte demande de biens et de services. Les investisseurs se tournent vers des classes d’actifs moins risquées et offrant un rendement sécurisé, à l’image des obligations d’Etat ou des obligations indexées sur l’inflation.

Phase 3 : Contraction

La contraction se manifeste par un recul prolongé de la croissance engendré par une diminution de la demande, de la production, de l’emploi et des salaires. Les investissements des entreprises et la consommation des ménages se contractent. Cette situation amène à renforcer la poche obligataire en se concentrant, en plus des obligations d’Etat, sur une souche d’obligations Investment Grade.

Phase 4 : Reprise

La reprise intervient juste après le creux qui représente le point le plus bas de l’économie, indiquant la fin du ralentissement et le début de la reprise. À ce stade, l’économie commence à montrer des signes de stabilisation, et la croissance reprend progressivement. Le passage brutal entre le creux et la reprise amène à conserver les positions obligataires Investment Grade et High Yield, mais aussi à se tourner vers la classe actions qui devrait bénéficier d’investissements et de croissance sur la période.

Et aujourd’hui ?

Aujourd’hui, nous sommes confrontés à une persistance de l’inflation, et bien que celle-ci ait récemment montré des signes de réduction progressive, elle demeure au-dessus de la cible de 2% fixée par les banques centrales. Jusqu’à présent, malgré des politiques monétaires restrictives, la croissance économique a montré une certaine résilience. Cependant, elle commence à montrer des signes de faiblesse, notamment en raison des taux d’intérêt élevés.

Les marchés financiers ont exprimé leur scepticisme quant à la capacité de l’économie à absorber les impacts des hausses de taux d’intérêt. À l’heure actuelle, nous semblons entrer dans une phase de ralentissement que nous qualifions de « stagflation », caractérisée par une croissance économique en ralentissement et une inflation persistante. Cependant, la réaction actuelle des économies et des marchés est telle qu’il est difficile de déterminer si nous nous dirigeons vers une période de contraction économique ou, au contraire, vers une période de reprise.

En effet, bien que l’inflation soit prévue en baisse dans les mois à venir, il est encore incertain de savoir si l’économie pourra rebondir rapidement ou si elle entrera dans une phase de déclin plus prononcé. La situation actuelle nous place à un point d’indécision quant à la trajectoire future de l’économie nous amenant à garder notre prudence (voir les convictions ci-dessous).

Une nouvelle monnaie d’échange ? Les BRICS à la manœuvre

par Jules Lemière

Les BRICS, créés le 16 juin 2009 en Russie, à l’origine pour contrer l’hégémonie mondiale des États-Unis et plus largement de l’Occident, connaissent aujourd’hui une croissance significative. Initialement constituée des 5 pays fondateurs, le Brésil, la Russie, l’Inde, la Chine et l’Afrique du Sud, l’organisation compte désormais plus de 11 pays membres avec l’arrivée de l’Iran, l’Argentine, l’Égypte, l’Arabie Saoudite, les Émirats Arabes Unis et l’Ethiopie. L’organisation prévoit de poursuivre sa croissance dans les années à venir. Aujourd’hui, les critères d’adhésion aux BRICS demeurent assez flous, car les pays ne les divulguent pas publiquement. Cependant, selon les indications données par les dirigeants, il semble que ces critères reposent sur les « valeurs, les idéologies et les approches » des pays souhaitant adhérer au groupe.

Les BRICS sont perçus à la fois comme une échappatoire à la puissance occidentale pour les pays émergents et comme un potentiel facteur de déséquilibre mondial pour l’Occident. Ce regroupement a récemment tenu son 15e sommet à Johannesburg, du 22 au 24 août de cette année. L’ordre du jour de ce sommet comprenait des discussions sur la mise en place d’une nouvelle monnaie d’échange internationale et l’élargissement de l’organisation à d’autres pays.

Aujourd’hui, nous nous intéressons plus particulièrement aux enjeux et problématiques d’une nouvelle monnaie d’échange émise sur le marché mondial par ces acteurs. Rappelons que le rôle de cette dernière consiste à faciliter les échanges entre différents États, en étant utilisée comme une monnaie de paiement, mais aussi comme un instrument de réserve. L’or a été tout d’abord utilisé comme monnaie d’échange pendant un certain temps puis le dollar américain, devenant la seule monnaie convertible en or, s’est placé au centre de ce système suite aux accords de Bretton Woods. Depuis, d’autres monnaies telles que l’euro sont devenues concurrentes.

Les enjeux pour les pays membres liés à la création de cette nouvelle monnaie sont multiples. Tout d’abord, l’émission de cette monnaie permettrait de réduire la dépendance des pays membres à l’égard du dollar américain dans les transactions internationales. Actuellement, le dollar est la principale monnaie de réserve mondiale (59,14% en 2022), conférant aux États-Unis un pouvoir économique et politique important.

De plus, une monnaie commune favoriserait la fluidité des échanges commerciaux et financiers entre les pays adhérents. Les BRICS pourraient potentiellement réduire les coûts liés aux conversions de devises et aux fluctuations des taux de change. L’idée d’une nouvelle monnaie internationale attire de plus en plus de pays émergents qui aspirent à une indépendance sur la scène mondiale.

Cependant, il est essentiel de noter que la création d’une nouvelle monnaie des BRICS ou d’une coopération monétaire plus étroite comporte également d’importants défis.

Ces défis comprennent la coordination des politiques économiques, la stabilité interne des pays membres et la confiance des marchés internationaux. Prenons un exemple concret illustrant une différence majeure entre les deux pays les plus puissants au sein des BRICS, à savoir la Russie et la Chine. Comme nous le savons, la Russie est actuellement en conflit avec l’Ukraine, ce qui entraîne des difficultés économiques pour le pays et le pousse à s’isoler progressivement de la mondialisation. En revanche, la Chine cherche activement à augmenter ses exportations à travers le monde pour stimuler sa croissance économique. Cette simple différence crée un écart significatif entre les intérêts de ces deux pays, compromettant ainsi toute forme de coopération et remettant en question la possibilité de la naissance d’une monnaie commune. Le futur amènera de nouvelles candidatures au sein des BRICS, ce qui complexifiera la coopération au sein de cette organisation déjà hétérogène.

Enfin, il est important de considérer les entreprises, car elles sont les principaux acteurs des échanges internationaux. Leur adhésion à un nouveau système monétaire est cruciale, car si ces échanges se font dans une monnaie moins solide que le dollar, cela pourrait affecter leur productivité et leur développement.

Compte tenu de ces éléments, la création d’une telle monnaie est peu viable, voire impossible à court-terme. Elle nécessiterait une coordination étroite, la résolution de nombreuses questions complexes et la prise en compte des intérêts variés des membres des BRICS et de la communauté internationale.

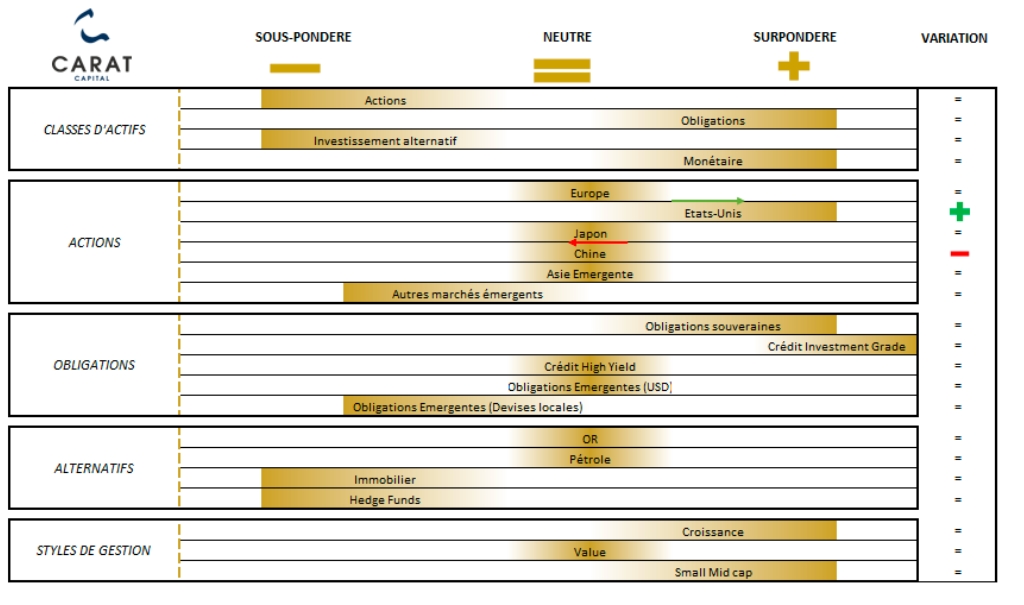

Convictions de Carat Capital pour le T4 2023

par Yohann Derbyshire

Le précédent trimestre a mis en lumière les problématiques que nous avions énoncées. Le marché est devenu un peu moins complaisant dans un contexte de taux qui continue de surprendre à la hausse. Les perspectives sont toujours assombries par un environnement géopolitique difficile (en Ukraine et désormais au Moyen-Orient) et une Chine, deuxième économie mondiale, qui n’arrive pas à repartir avec un marché immobilier qui tente de ne pas s’écrouler. Dans ce contexte, l’obligataire semble toujours une classe d’actif à privilégier.

Actions :

À l’heure actuelle, nous rédigeons ces lignes en anticipation des premières publications des résultats des entreprises qui auront lieu dans les prochaines heures. Ces annonces revêtent une grande importance pour identifier les acteurs qui parviennent à naviguer dans ce contexte en constante évolution. Jusqu’à présent, la micro-économie s’était montrée résiliente, principalement grâce à des stratégies d’augmentation des prix. Cependant, même si cette stratégie a fonctionné jusqu’à présent, il semble que les consommateurs commencent à montrer des signes de faiblesse. Ils ont maintenu leur niveau de consommation en grande partie grâce à l’épargne qu’ils ont accumulée pendant la pandémie. Cependant, après plusieurs trimestres d’inflation persistante et de hausse des taux d’intérêt qui ont fortement impacté les coûts des prêts immobiliers à taux variable, les entreprises pourraient commencer à ressentir les conséquences de ces facteurs.

Néanmoins, le marché continue d’anticiper une croissance, bien que légère, avec une augmentation attendue de 0,9 % du chiffre d’affaires des entreprises américaines du S&P 500. Malgré cela, les niveaux de valorisation nous incitent à adopter une approche prudente à l’égard des actions.

Sur le plan géographique, bien que les valorisations soient plus élevées aux États-Unis, nous donnons la préférence à cette région qui semble mieux résister. Les données montrent une nette décélération de l’inflation dans cette zone, avec un taux de 3,2 %. De plus, l’adoption croissante de l’intelligence artificielle représente un moyen concret d’accroître la productivité. Sur ce sujet, les entreprises américaines sont mieux positionnées pour tirer parti de cette révolution à long terme. Tous ces éléments justifient notre préférence pour la zone tout en maintenant une prudence globale vis-à-vis des actions.

L’Europe, et plus particulièrement l’Asie, pourrait subir les conséquences de la situation économique difficile persistante en Chine. Il est prématuré de considérer un réinvestissement dans cette région, malgré des niveaux de valorisation qui montrent des signes de tension.

Monétaire et obligataire :

Les investissements monétaires deviennent une source de revenus intéressante, étant donné l’atmosphère de prudence qui règne sur les marchés financiers à l’échelle mondiale. Leur rendement, avoisinant les 4 %, devient concurrentiel, notamment par rapport aux fonds en euros d’assurance-vie qui, en 2023, montrent une certaine inertie.

Le marché obligataire demeure marqué par une forte volatilité, principalement en raison de la hausse des taux d’intérêt à long terme. Nous avions commencé à augmenter progressivement les durées de nos investissements au sein des portefeuilles au dernier trimestre. La récente montée des taux pendant l’été, portant les taux à 10 ans du gouvernement américain à leur plus haut niveau en 17 ans (4,8 %), nous pousse à continuer d’allonger progressivement la durée de nos investissements (sensibilité aux taux d’intérêt) dans les portefeuilles. Les développements géopolitiques récents favorisent également une hausse des prix du pétrole, ce qui pourrait compliquer davantage les décisions des banques centrales en ravivant les préoccupations concernant l’inflation. Bien que nous ne puissions pas affirmer que les hausses de taux sont terminées, nous pensons que la majeure partie de ces hausses a déjà eu lieu, ce qui conforte cette décision.

En ce qui concerne le risque de crédit, nous maintenons notre opinion selon laquelle les investissements de qualité en Investment Grade (c’est-à-dire les sociétés les mieux notées) sont plus attractifs que les obligations à haut rendement (High Yield). Les primes associées au High Yield nous semblent encore trop faibles pour justifier une allocation supérieure dans les portefeuilles.

Alternatif :

Les actifs alternatifs, notamment les Hedge Funds, ont quant à eux une place moins intéressante dans les allocations d’actifs. La décorrélation avec les marchés actions et le rendement offert par le segment obligataire font de cette classe d’actif un atout moins désirable que lors de la précédente décennie où les alternatives aux actions ont été peu nombreuses.

Macroéconomie :

Les signaux divergents sont nombreux : autant de raisons de voir le verre à moitié plein ou vide.

En ce qui concerne la zone euro, les données économiques sont moins encourageantes que celles des États-Unis. Les indicateurs avancés de l’économie, tels que les PMI, montrent des tendances de contraction (indicateur inférieur à 50), ce qui témoigne d’une fragilité globale.

La Chine demeure une source d’inquiétude. Le 10 octobre, l’un des plus importants promoteurs immobiliers chinois, Country Garden, a évoqué des difficultés à rembourser ses obligations alors que sa dette atteint 180 milliards d’euros. Dans ce contexte, le FMI a révisé à la baisse ses prévisions de croissance pour la Chine, tablant sur une croissance de 5 % cette année et de 4,2 % en 2024. Parallèlement, l’économie européenne, étroitement liée à celle de la Chine, a également revu à la baisse ses projections de croissance, anticipant 0,7 % en 2023 et 1,2 % en 2024.

Du côté positif, le taux de chômage reste historiquement bas dans les économies développées. L’augmentation des taux opérés par les banques centrales n’a pas eu encore l’effet escompté sur le marché de l’emploi. Cet élément positif viendra soutenir les dépenses de consommation.

Les récents développements au Moyen-Orient n’ont pas encore eu un impact majeur sur les marchés financiers, à l’exception des matières premières. Cependant, il convient de rester vigilant quant à une éventuelle propagation du conflit à d’autres régions. Les prix des matières premières devraient se maintenir à des niveaux élevés.

Positionnement stratégique :