Le label Relance au soutien des PME françaises

Le 19 octobre dernier, Bruno Le Maire, lançait le label ”Relance”. Le ministre de l’économie entend soutenir l’économie française en apportant des capitaux supplémentaires à des entreprises fragilisées par la crise sanitaire, tout particulièrement les PME et ETI s’inscrivant dans une approche vertueuse. Le label permettra aux investisseurs de facilement identifier les fonds qui s’inscrivent dans cette démarche.

Ces solutions d’investissement sont des fonds investis dans des actions de sociétés françaises via des fonds cotés ou des fonds de capital investissement. Ces solutions s’adressent donc aux épargnants disposant d’un horizon de placement de moyen à long terme et d’une capacité à supporter des risques élevés.

Pour pouvoir afficher ce label, ces fonds doivent remplir certaines conditions. La charte du label “Relance” prévoit notamment que le fonds aura le choix entre deux niveaux de politique d’investissement:

- Niveau 1 : Minimum 60% de l’actif dans des entreprises françaises et minimum de 20% dans des TPE, PME ou ETI françaises.

- Niveau 2 : Minimum 30% des actifs du fonds dans des entreprises françaises et minimum 10% dans des TPE, PME ou ETI françaises

Ces fonds labellisés doivent également s’engager à respecter des critères environnementaux, sociaux et de bonne gouvernance (ESG) dans leur politique d’investissement. Pour garantir le respect de l’ensemble de ces règles, les fonds devront s’astreindre à un reporting semestriel des résultats ainsi qu’à un suivi par le Trésor Public. Ces informations rendues publiques s’inscrivent dans une démarche pédagogique et permettent aux épargnants d’avoir un suivi de l’impact de leurs investissements.

Cette initiative permettra donc aux investisseurs d’avoir plus d’informations sur les produits financiers dans lesquels ils investissent. Via les fonds labellisés, ils accompagneront les petites et moyennes entreprises françaises soucieuses de leur impact.

L’investisseur pourra connaître le niveau d’implication (niveau 1 ou 2 du Label Relance) de la société de gestion en consultant le Document d’Information Clé à l’Investisseur (DICI).

Le variant inflation se propage

Le 29 juillet, Jérôme Powell, président de la Réserve Fédérale Américaine, a évoqué : « la possibilité que l’inflation s’avère plus élevée et plus persistante que ce que nous attendions ».

L’inflation actuelle a de multiples sources issues des restrictions sanitaires liées à la pandémie et à l’émergence de nouveaux variants, aux politiques monétaires et fiscales accommodantes et aux aléas de la nature.

En effet la pandémie continue de peser lourd sur le commerce international, notamment à cause de l’émergence du variant delta. Celui-ci, par son caractère contagieux, influence indirectement l’inflation. Avec le blocage du port chinois de Ningbo-Zhoushan, troisième plus grand port mondial, la politique « Zéro Covid” de la Chine propulse les coûts du Fret vers des sommets historiques. Cela bloque aussi les chaînes d’approvisionnement.

L’arrêt brutal de l’économie en 2020 a par ailleurs entraîné une diminution de la production de nombreux secteurs, notamment en raison d’une raréfaction des stocks d’approvisionnement. La pénurie des semi-conducteurs est l’une des conséquences les plus inquiétantes de ce phénomène. Elle est liée à un arrêt de production totale durant la première partie de la pandémie et à une reprise bien trop insuffisante pour absorber l’explosion de la consommation, notamment informatique au lendemain des premiers confinements. Un an et demi après le début de la crise, l’une des conséquences majeures concerne le secteur automobile. Aux Etats-Unis, l’une des composantes contribuant le plus à la hausse de l’inflation depuis le début de l’année, est l’augmentation du prix des véhicules d’occasion compte tenu de l’insuffisance de l’offre de véhicules neufs. Le premier producteur mondial de véhicules, Toyota, a par exemple été obligé cette année de réduire sa production de 40%.

Au-delà des difficultés à trouver des composants, les entreprises se trouvent confrontées à un marché de l’emploi tendu où les salariés préfèrent encore bénéficier du chômage partiel. Elles doivent recourir à des hausses de salaire afin de les attirer.

L’or noir contribue également à l’inflation. Le pétrole se relève après une année 2020 désastreuse où sa demande a été affaiblie. 2021 marque le retour très rapide du cycle économique entraînant une forte augmentation du prix du baril de Brent.

Le rôle des aléas climatiques est également à noter. Du côté de l’alimentation, le consommateur moyen peut s’attendre à voir le prix de son panier augmenter. Après des conditions climatiques défavorables, le prix de la tonne de blé a par exemple augmenté de 30% depuis le début de l’année.

Enfin, les mesures non conventionnelles de la FED tendent à faire revenir l’inflation. Certains membres de la FED invitent l’institution à arrêter ses d’achats d’actifs mensuels.

En conclusion, nous pensons qu’il est important de distinguer les sources d’inflation conjoncturelles et celles de plus long terme. Ainsi, l’inflation devrait continuer à évoluer pendant quelques mois à des niveaux importants avant de se stabiliser. Il est donc très probable que la Réserve Fédérale Américaine annonce d’ici la fin de l’année une diminution de son soutien. Cette diminution se fera progressivement afin de ne pas apeurer le marché avec un nouveau processus de tapering*.

*Le tapering désigne la réduction du caractère accommodant d’une politique monétaire

Pendant ce temps là : Iliad : Mieux vaut être seul que mal accompagné

Xavier Niel a proposé aux actionnaires de sa société Iliad, un des principaux opérateurs télécom européen (Free), de racheter leurs titres. Cette offre vise à racheter le reste des actions flottantes que le dirigeant ne détient pas encore, soit 30%, avec une prime importante de 61%.

Le milliardaire veut ainsi sortir sa société de la bourse, considérant que la valorisation pré-OPA ne correspond pas aux fondamentaux de son entreprise. La gouvernance sera ainsi simplifiée avec le rachat des parts, ce qui lui permettra d’être plus libre dans la mise en place de la stratégie future de l’entreprise.

Avec ce changement structurel, Xavier Niel entend faire d’Iliad le leader non-côté des télécoms européens.

Sur le Nasdaq, on ne se diversifie pas que dans le portefeuille !*

Cette décision est inédite ! L’opérateur boursier américain, Nasdaq a obtenu de la part de la SEC*, gendarme boursier américain, d’exiger des sociétés cotées sur son marché d’inclure une femme, ainsi qu’un membre d’une minorité ethnique ou de genre, au sein de leurs conseils d’administration.

Des changements sont donc à prévoir car aujourd’hui ⅓ des sociétés au Nasdaq n’ont toujours pas d’administrateur issu d’une minorité ethnique et encore 10% n’ont pas de femme à leur conseil d’administration. Ces changements seront surement diffusés à d’autres opérateurs boursiers anglo-saxons mais pas en France où la Constitution interdit de faire des statistiques ethno-raciales.

*Attentes sur le résultat net des entreprises du Stoxx 600 :600 des principales capitalisations boursières européennes S&P 500 – 500 plus grandes capitalisations américaines – Source ibes refinitiv au 13/08

*(Security and Exchange Commission): organisme fédéral de réglementation et de contrôle des marchés financiers

Source : Les Echos – JDsupra

Perspectives économiques et financières

Après une reprise très forte de l’économie fin 2020, la croissance mondiale présente des signes d’essoufflement attendus tant les indicateurs économiques étaient anormalement hauts. Les indicateurs avancés, comme les PMI, sont par exemple en contraction dans de nombreux pays. Ils restent néanmoins sur des niveaux bien au-dessus de 50. Ce niveau représente la limite entre la contraction et l’expansion de l’économie. La baisse des indicateurs avancés se présente naturellement dans les pays qui ont le moins souffert de la crise. En premier, l’Asie, qui se rapproche dangereusement des 50 points. Dans un deuxième temps, cette dégradation interviendra par étape dans les régions qui ont eu plus de difficulté à se relever de la crise. Nous pouvons donc nous attendre à une dégradation progressive outre-Atlantique puis en Europe.

Les marchés financiers ont tout de même profité d’un été sous le signe des excellents résultats des entreprises, retrouvant dans certains cas les niveaux de résultat d’avant-crise. Cependant la fête est aussi maintenue grâce aux très bonnes conditions offertes par les banques centrales et les Etats.

La question désormais est : qui sera le trouble fête ? Comme tout risque, il est difficilement prévisible et peut venir de multiples sources.

Tout d’abord, l’inflation est perçue comme le risque numéro un pour les investisseurs en ce moment car elle pourrait remettre en cause l’environnement accommodant offert par les banques centrales. Même si nous pensons que les sources d’inflation sont majoritairement passagères (voir article “Le variant inflation se propage”), celles-ci peuvent avoir un impact sur les décisions des banques centrales. La réaction de celles-ci devrait être néanmoins assez prévisible afin de ne pas brusquer le marché. Jérome Powell, à Jackson Hole fin août, a préparé le terrain. Il a annoncé que l’institution américaine pourrait dès la fin de l’année baisser ses achats d’actifs. La prochaine date clé sera mi-septembre avec la réunion de politique monétaire de la Réserve Fédérale. Mais il faudra sûrement attendre la réunion de novembre pour voir un arrêt ou une baisse des achats d’actifs et sûrement encore quelques années pour voir une remontée des taux.

Un second point est le manque de certains composants qui impacte négativement les entreprises et entretient la vigueur de l’inflation. L’exemple le plus concret et médiatisé est celui des semi-conducteurs comme expliqué dans notre article sur l’inflation.

Comme nous l’indiquions dans notre article “La Chine voit rouge”, les actions politiques de la deuxième puissance mondiale peuvent avoir conséquences négatifs sur le sentiment des investisseurs – certaines attaques du Parti Communiste ont eu des répercussions au-delà de ses frontières (ex: des éditeurs de jeux européens comme Ubisoft ont baissé en bourse dans la lignée des réprimandes chinoises).

Finalement, le dernier point est la bête noire de 2020 : le Covid. Même si ce risque semble de plus en plus éloigné avec la vaccination, l’émergence des variants et la poussée de nombre de cas peuvent inquiéter les investisseurs. Il faut aussi rappeler que seulement 24% de la population mondiale est totalement vaccinée. La route reste donc encore longue avant d’aller vers une immunité universelle; l’émergence de nouveaux variants est donc encore plausible.

Dans ce contexte, nous restons modérément optimistes sur les marchés actions. Bien que les résultats des entreprises restent bien orientés, l’économie devrait se normaliser et les soutiens se réduire. L’environnement politique en Chine devrait amener les marchés boursiers émergents à rester fébriles, nous conseillons dans ce contexte aux investisseurs les plus dynamiques de rester investis sur le marché chinois. Le pays devrait présenter encore une croissance très importante et bientôt devenir la première puissance économique, le poids de son marché dans les indices mondiaux est très sous représenté, des flux d’actifs sont donc à attendre sur les actions chinoises dans les prochaines années.

Il nous semble donc encore intéressant de diversifier son portefeuille au maximum en ajoutant des actifs décorrélant comme les investissements alternatifs. Les produits structurés peuvent aussi être une solution pour garder une exposition aux marchés financiers tout en se protégeant avec des barrières de protection.

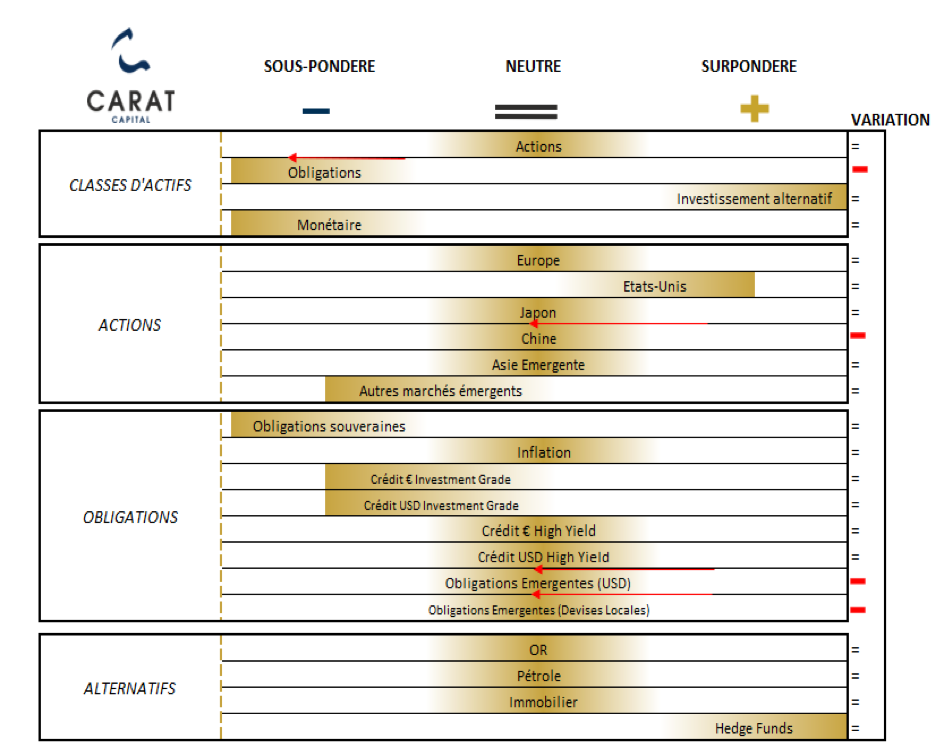

Nos convictions

Tableau récapitulatif des convictions de Carat Capital à fin août 2021

Les rendements continuent de baisser sur les marchés obligataires. Le risque de taux devient important dans un contexte de montée de l’inflation qui devrait réduire les mesures non conventionnelles des banques centrales dans les prochains mois. Nous conseillons donc aux investisseurs de baisser au maximum la duration de leurs portefeuilles.

Nous redevenons neutres aux obligations émergentes par ailleurs, bien qu’elles offrent un rendement intéressant. La classe d’actif pourrait souffrir du renforcement du dollar américain qui semble durer notamment à cause de la probabilité importante d’un écart de politique monétaire entre la zone euro et les Etats-Unis à venir.

Nous restons modérément optimistes sur les marchés actions et nous conseillons seulement aux investisseurs les plus dynamiques de conserver une exposition au marché chinois, nous restons constructifs à très long terme mais le court terme pourrait rester volatile.

Les investissements alternatifs décorrélants le portefeuille nous semblent particulièrement adaptés pour amorcer cette rentrée.

Focus 1 : Notre cerveau est-il notre meilleur allié en bourse ?

Nous évoquions lors de notre dernier billet (La Carazette des marchés) les attentes très fortes des investisseurs pour cette saison des résultats et ils n’ont pas été déçus (67% de surprises positives en Europe* et 87% aux Etats-Unis).

La bourse a donc profité de ce cocktail positif (résultats en croissance, soutien monétaire-fiscal fort) pour aligner de nouveaux records; rien qu’aux Etats Unis nous en sommes au 51ème record depuis le début de l’année.

Cette hausse nominale des indices mondiaux pose la question des valorisations des marchés financiers. En effet, si les valorisations se sont détendues sur un an, elles restent encore sur des niveaux historiquement hauts. Gardons cependant à l’esprit que l’évolution des résultats a été bien plus importante que la hausse des marchés.

Dans ce contexte, rappelons-nous la maxime de Benjamin Graham, célèbre investisseur du 20ème siècle : “le premier ennemi de chaque investisseur n’est autre que lui-même”. En effet, les investisseurs peuvent souffrir de nombreux biais cognitifs et émotionnels qui viennent dégrader leurs performances et leur vision des risques. Ces biais se réveillent d’autant plus dans des marchés considérés comme hauts car le sentiment de probabilité de chute devient plus important. Nous vous en proposons un aperçu ci-après :

Le biais d’aversion au risque se caractérise par le fait qu’un investisseur attachera plus d’importance à une perte qu’à un gain d’un même montant. Cet investisseur aura tendance à se focaliser seulement sur ses pertes, entraînant dans des conditions de marchés volatiles des choix non rationnels.

Mais parfois quand de nouvelles informations arrivent sur le marché, il peut être opportun de prendre des décisions. Cependant, un investisseur peut présenter un biais cognitif de conservatisme. Ce biais consiste pour un investisseur à ne pas changer son analyse lorsque de nouvelles informations sont publiées. Dans le contexte actuel, un investisseur peut par exemple ne pas prendre en compte la hausse surprise des résultats d’une entreprise et la considérer comme surévaluée.

Le cerveau humain, bien qu’intelligent, est aussi têtu ! Le biais d’ancrage l’illustre facilement. Il s’agit de s’attacher à une référence et ne pas la modifier. Par exemple, l’investisseur ancrera dans sa mémoire le niveau du CAC 40 quand il a commencé à investir ; cependant cinq années plus tard, les fondamentaux de ce marché peuvent avoir changé, et justifier un prix bien plus élevé ou plus faible, mais l’investisseur restera “ancré” sur le niveau initial. Ce biais est présent aussi dans votre quotidien un peu partout et les commerçants l’ont bien compris. Par exemple, un restaurant servira un menu à 29,90€ plutôt que 30 euros. Votre biais d’ancrage vous fera considérer ce menu comme moins cher car appartenant à une gamme de prix inférieure.

Mais en bourse, les investisseurs peuvent faire preuve aussi d’arrogance avec le prochain biais. L’humain a une confiance en lui presque infaillible dans de nombreux domaines. Par exemple, 82% des personnes affirment faire partie des 30% des personnes les plus prudentes au volant. La bourse n’échappe pas au biais d’excès de confiance. Il se caractérise par le fait que les décisions de l’investisseur sont considérées comme supérieures car il pense être doté d’une intelligence supérieure. Bien que positif parfois, il peut avoir des effets néfastes dans le processus de décision pour un investisseur.

Pour conclure, notre cerveau peut, via des biais cognitifs et émotionnels multiples, modifier les décisions de l’investisseur. L’étude de la finance comportementale est encore nouvelle mais les études tendent à dire que ces biais ont des conséquences négatives sur la performance à long terme. On ne peut pas citer de remède miracle, mais une des premières solutions consiste déjà à les identifier et à apprendre de ses erreurs en analysant ses choix passés et leurs impacts.

Source : Finadoc – biais psychologiques / CFA Institute.

Focus 2 : La Chine voit rouge

Deng Xiaoping ambitionnait lorsqu’il était premier ministre en 1975, via “Les quatre Modernisations”, de faire de la Chine une puissance mondiale de premier rang. Depuis, la Chine est devenue la deuxième puissance économique mondiale via la modernisation de l’agriculture et de l’industrie. Le parti communiste chinois ne veut pas s’arrêter là et ambitionne de devenir la première puissance. Cette réussite passera par le succès des dernières modernisations, à savoir les sciences et technologies, sujet clé géopolitique, et la défense nationale qui passe notamment par la vague de nationalisation récente qu’on abordera aujourd’hui.

Ces mesures gouvernementales resurgissent peu de temps après les sanctions prises par Pékin à partir de novembre à l’encontre de certaines sociétés chinoises du monde de la Tech, cotées aux États-Unis via des ADR, telles que Tencent, DIDI, et AliBaba. Ces sanctions peuvent être diverses. Elles peuvent prendre la forme d’amendes. Alibaba a par exemple payé 2,3 milliards d’euros pour abus de position dominante. La sanction est plus violente pour Didi, l’Uber Chinois, qui subit une interdiction totale d’exercer à cause de soupçons de collecte et exploitation illégale de données. Tencent quant à lui, se voit obligé de restreindre le temps d’utilisation de ses jeux vidéos pour les jeunes chinois.

Ce durcissement intervient car la Chine craint que ces entreprises ne deviennent une menace pour le parti, du fait de leur taille et de leurs pratiques. D’autres raisons sont avancées par les opérateurs de marché comme une volonté politique d’encadrer les groupes chinois dont la croissance soutenue et le succès à l’international peuvent donner des idées d’indépendance à l’égard du pouvoir.

Après les attaques contre le secteur technologique, l’éducation privée est dans le viseur de Pékin. Le parti se dit soucieux de la surcharge de travail des écoliers chinois et de la pression financière de leurs parents. Il souhaite donc garantir un accès juste et équitable à l’éducation et supprimer les publicités mensongères véhiculées par les entreprises du secteur. Ainsi, à la suite d’une annonce gouvernementale de nationalisation fin juillet, les entreprises du secteur de l’éducation privée ont perdu une grande partie de leur valeur. TAL Education Group, valeur phare du secteur et cotée à la bourse de New-York, affiche une baisse de -92,90%.

Ces nationalisations ont eu un impact conséquent au-delà des secteurs touchés. Le sentiment global des investisseurs sur le marché chinois s’est dégradé. Au total, la capitalisation des sociétés chinoises cotées a chuté d’environ 2.500 milliards de dollars par rapport à son pic de la mi-février.L’indice MSCI China, qui regroupe des valeurs cotées en Chine continentale, à Hong Kong et à Wall Street, a chuté de plus de 25% depuis son pic du 17 février.

Après une année 2020 marquée par l’enthousiasme des investisseurs sur le marché chinois, cette année 2021 marque un revirement. Elle rappelle aux investisseurs que les marchés émergents sont plus risqués que leurs homologues développés notamment à cause des risques politiques. Dans ce contexte, le régulateur de la bourse américaine avertit les entreprises chinoises cotées à Wall Street sur le fait qu’elles doivent continuer à respecter leurs obligations d’informations et avertit les investisseurs sur le potentiel impact financier de ces mesures sur leurs portefeuilles.